Zaloguj się

Zarejestruj się

Przypomnij hasło

Aktualizacja danych

Informacja

Twoje dane będą wykorzystywane do certyfikatów.

Serwisy

-

Wiadomości

-

Certyfikaty

-

Quizy Testy

-

Obserwowane

-

Historia

-

Ulubione

-

Kalkulatory

-

Wskaźniki i stawki

-

Sklep

-

Interpretacje

-

Kursy walut

-

Monitor Polski

-

Terminarz

-

Dziennik Ustaw

-

Dzienniki Urzędowe

-

Dzienniki Unii Europejskiej

-

Akty ujednolicone

-

Eksperci

-

Firmy

-

Forum

-

Newsletter

-

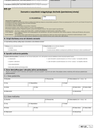

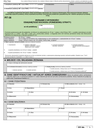

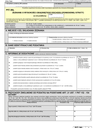

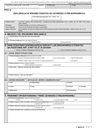

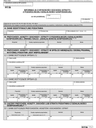

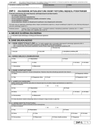

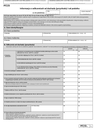

Druki

-

Wzory umów

-

Inforlex

-

InforAkademia

-

Encyklopedia prawa

-

Słownik

-

Paremie łacińskie

-

Aktualności z MF

-

Szkolenia